信托税来了——140号文件究竟说了啥

中国信托网 2017-01-10 22:19:15

买信托产品的朋友注意啦!奶酪被撬动了

信托投资的收益开始要收税了,增值税专用发票的税点是0.6%。

如果您现有存续信托收益为8%,税后收益即8%×0.94=7.52%。

ps:“资产管理计划”和“契约型基金”目前暂时未收到相应征税通知。

近日,管理层再次出台增值税方面的规定,《财政部、国家税务总局关于明确金融、房地产开发教育辅助服务等增值税政策的通知》,其中针对金融行业的部分由于涉及规模庞大、并且构架较为复杂的资管产品,引起了市场热议。

这则被业内称为“140 号文”的新规,是对《销售服务、无形资产、不动产注释》(财税〔2016〕36 号)即 36 号文,有关金融、房地产开发等行业,在征税执行过程中的多个重点问题的明确补充规定。

六张图解析财税140号文对资管行业深远影响

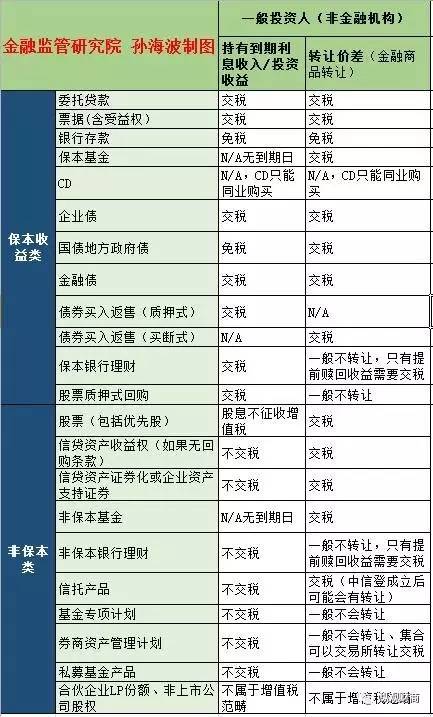

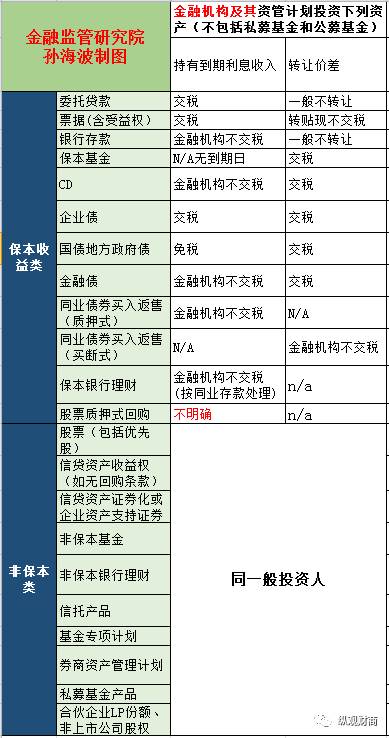

何为保本?

140号文简单描述“指合同中明确承诺到期本金可全部收回的投资收益”;这和我们金融从业人员理解的保本是有差异的。我们金融行业一般说保本主要是看风险级别,如果是银行或保险金融机构担保,或者通过非常好的结构安排确保部分投资人(比如优先级)保本,认为比较靠谱。如果只是一个高风险债券,虽然发行人明确承诺到期偿还本息,但我们可能认为这个是风险资产不是保本。

但税务局的思路完全不一样,不是按照风险级别来衡量产品是否保本,而是按照合同约定,只看合同是否约定了这样的到期本金和收益偿还,不看这种约定的承诺是否真的靠谱。

只要把握了这个区别,下面的几个分析就能很好理解。

(1)对于资管产品而言,目前只有主要只有银行理财存在6.1万亿的保本理财。以及存量中少量公募基金的保本产品。

从目前的监管体系看,只有银行理财仍然有6万亿左右的保本产品,而且是合同明确约定保本。这是银监会1104非现场监管体系以及2014年39号文明确的内容,保本理财募集资金银行按照负债来处理,如果是金融机构购买银行保本理财,类似大额存单CD,按照同业存放核算。如果个人和企业购买保本银行理财,银行多数按照一般存款核算。

目前市场大量引用银监发[2014]35号文说银行保本理财受到严格监管,纯属误读。

证监会监管的证券期货资管受新八条底线严格约束,绝不可能发行保本产品,结构化产品优先级也不属于保本。私募基金、信托计划、绝大部分公募基金也都不属于保本产品。尽管市场上尚有3000多亿存量保本公募基金产品,但目前新发产品也基本冻结,从数量上看可以暂时忽略。所以合法合规的保本资产管理产品主要就是保本银行理财,此类产品涉嫌重复征收增值税。本文第二部分案例详解。

(2)对于底层资产为股票质押式回购、应收账款等类贷款服务,从资产管理计划管理人角度属于保本收益类,需要缴纳增值税。

但从资管计划的投资人角度,如果持有到期不需要缴增值税,因为以此类资产作为底层资产的资产管理计划多数属于非保本资管计划。而且管理人作为纳税主体已经为这部分收益缴纳增值税。

(3)信贷资产收益权具体看合约,但笔者认为信贷资产收益权合同本身并没有保本条款,尽管底层资产属于保本合约,但从140号的征税思路不会穿透看底层资产来辨别是否保本。因此如果收益权转让的合约本身没有约定回购或保本,则不属于保本产品。出表行仍然持有底层信贷资产,贷款的利息收入其实已经纳入出表行的自营业务收入需要交增值税,投资人获取信贷资产收益权收益按照非保本不交增值税也合理。具体可以参考后面图解。

同理对其他各类收益权合同,需要具体分析收益权这一层合同文字表述。

(4)对于债券来说比较好理解,除非明确免税的利息收入(如国债和地方政府债),如果直接持有债券一般利息收入属于应税收入。但根据财税46号文如果是金融机构作为投资人,同业往来利息收入免征增值税,包括金融机构投资金融债。

(5)ABS优先级不属于保本产品, 不论ABS优先级或劣后级持有人实际持有的是信托计划,或券商/基金子公司专项计划的份额,因此只要这些计划没有明确保本保收益(劣后级对优先级的支持不算保本),原始权益人提供流动性便利也不属于保本,除非原始权益人提供回购可以算作保本,其他情况下ABS投资人不需要缴税。

ABS的SPV管理人(区别于ABS投资人)多数情下需要缴税,因为底层资产从目前银行间交易所的实际基础资产类别看,其产生的现金流多数属于应税收入,具体可以参考财税[2016]36号文及46号文,70号文。

(6)合伙企业LP份额

合伙企业的LP份额优先级,不论合同如何约定,这里的固定分红比例和本金保障都是通过结构化设计实现,类似ABS优先级,不属于保本利息收入;有限合伙企业分红收益应该属于所得税范畴,不是这里增值税范畴。因此投资人不需要为分红收益交增值税。

合伙企业LP份额转让是否属于金融商品转让?还是按照股权转让处理?从财税36号文定义的“金融商品转让”:基金、信托、理财产品等各类资产管理产品和各种金融衍生品的转让;一般认为在协会备案的有限合伙制基金份额转让属于金融商品转移。但从法律形态上看,笔者仍然偏向于仍然认为有限合伙制基金转让不属于金融商品转让从而不用征收增值税。

(7)回购业务:如果不是金融机构同业之间交易,一般债券质押式回购按照保本收益需要缴增值税,债券买断式回购按照金融商品转让价差需要缴增值税。股票质押式回购按照保本收益需要缴增值税。

二管理人为资产管理计划运作应税收入交增值税

1、重复征税只存在于保本资管产品,就目前而言主要集中在银行理财;

因此对于保本资管产品而言,投资人相当于发放了一笔贷款给资产管理计划,到期及持有期间获得利息收入。所以,按照36号文,所有的保本银行理财的投资人需要就投资利息收入缴纳增值税。而140号文第4条又明确“资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人”,并不区分保本型和非保本型资管产品,那么从文件精神来看,所有的类型的资管产品都应该由资管产品管理人为增值税纳税人,如此以来就出现了双重征税的问题。

具体可以参考后面的案例1和案例2流程图分析更直接明了。

银行A自营资金(注意不是银行理财)投资他行发行的保本理财产品为何视作为存放同业,从